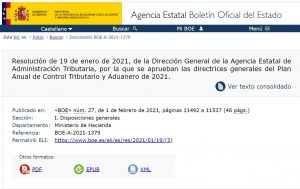

Se ha publicado la Resolución de 19 de enero de 2021, de la Dirección General de la AEAT, por la que se aprueban las directrices generales del Plan Anual de Control Tributario y Aduanero de 2021. VER aquí: Directrices del Plan Anual de Control Tributario

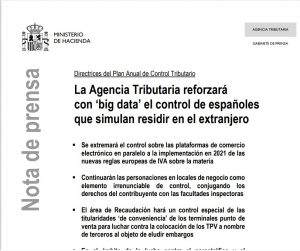

NOTA DE PRENSA publicada en la web AEAT, la cual reproducimos íntegramente:

- Se extremará el control sobre las plataformas de comercio electrónico en paralelo a la implementación en 2021 de las nuevas reglas europeas de IVA sobre la materia.

- Continuarán las personaciones en locales de negocio como elemento irrenunciable de control, conjugando los derechos del contribuyente con las facultades inspectoras.

- El área de Recaudación hará un control especial de las titularidades ‘de conveniencia’ de los terminales punto de venta para luchar contra la colocación de los TPV a nombre de terceros al objeto de eludir embargos.

- En el ámbito de la lucha contra el narcotráfico y el contrabando se impulsará la inteligencia artificial para el análisis patrimonial y las investigaciones de blanqueo.

- Una nueva herramienta informática permitirá predecir determinados errores en la declaración de Renta y avisar de esos posibles errores a los contribuyentes que decidan modificar ciertas casillas precumplimentadas del borrador.

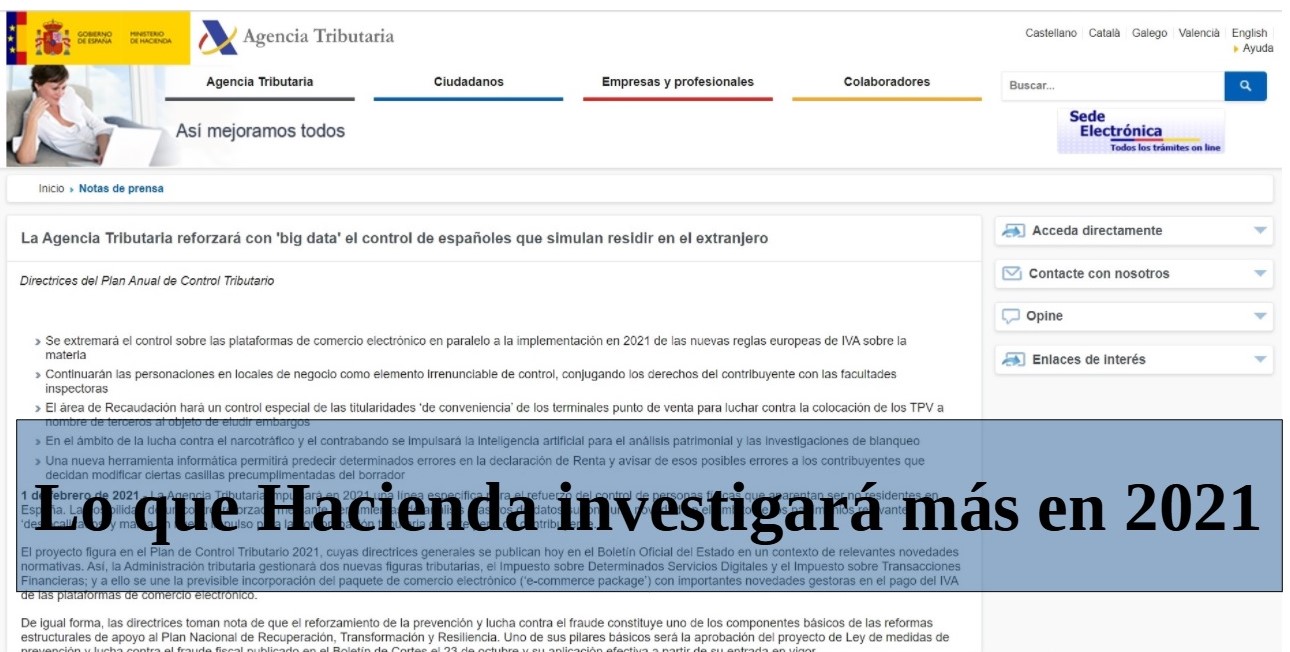

Se reforzará con ‘big data’ el control de españoles que simulan residir en el extranjero

La AEAT impulsará en 2021 una línea específica para el refuerzo del control de personas físicas que aparentan ser no residentes en España. La posibilidad de un control reforzado mediante herramientas de análisis masivos de datos supone una novedad en el ámbito de los patrimonios relevantes ‘deslocalizados’ y marca un nuevo impulso para la comprobación tributaria de este perfil de contribuyente.

La AEAT impulsará en 2021 una línea específica para el refuerzo del control de personas físicas que aparentan ser no residentes en España. La posibilidad de un control reforzado mediante herramientas de análisis masivos de datos supone una novedad en el ámbito de los patrimonios relevantes ‘deslocalizados’ y marca un nuevo impulso para la comprobación tributaria de este perfil de contribuyente.

El proyecto figura en el Plan de Control Tributario 2021, cuyas directrices generales se publican hoy en el Boletín Oficial del Estado en un contexto de relevantes novedades normativas. Así, la Administración tributaria gestionará dos nuevas figuras tributarias, el Impuesto sobre Determinados Servicios Digitales y el Impuesto sobre Transacciones Financieras; y a ello se une la previsible incorporación del paquete de comercio electrónico (‘e-commerce package’) con importantes novedades gestoras en el pago del IVA de las plataformas de comercio electrónico.

De igual forma, las directrices toman nota de que el reforzamiento de la prevención y lucha contra el fraude constituye uno de los componentes básicos de las reformas estructurales de apoyo al Plan Nacional de Recuperación, Transformación y Resiliencia. Uno de sus pilares básicos será la aprobación del proyecto de Ley de medidas de prevención y lucha contra el fraude fiscal publicado en el Boletín de Cortes el 23 de octubre y su aplicación efectiva a partir de su entrada en vigor.

El impacto de la crisis sanitaria

Por otra parte, las directrices del Plan de Control tienen en cuenta el impacto de la crisis sanitaria sobre la planificación de la Agencia en 2020 y, posiblemente, también 2021.

Por otra parte, las directrices del Plan de Control tienen en cuenta el impacto de la crisis sanitaria sobre la planificación de la Agencia en 2020 y, posiblemente, también 2021.

Así, se plantea la consolidación y modulación de líneas de actuación que el pasado año pudieron resultar afectadas por la pandemia, caso del plan de visitas presenciales.

También se priorizará el control de los riesgos fiscales de aquellos contribuyentes que menos se hayan visto afectados por los efectos económicos del COVID-19, lógicamente manteniendo un nivel general de control adecuado, dada la necesidad de combinar la atención a las situaciones de falta de liquidez con la obligación de comprobar ejercicios anteriores a la crisis dentro del periodo de prescripción. De igual forma, el incremento de bases imponibles negativas pendientes de compensar justifica doblemente la continuación del plan especial de revisión de bases pendientes iniciado el pasado año.

La pandemia también ha incidido sobre múltiples aspectos de la operativa empresarial que las directrices del Plan de Control toman en consideración. Entre ellos, se puede destacar su impacto sobre los precios de transferencia (intragrupo) de las multinacionales, o el efecto que las restricciones a la movilidad han tenido en los hábitos de consumo, generando un fuerte repunte del comercio por internet. Todo ello tiene sus implicaciones a efectos del control tributario, que serán convenientemente analizadas desde la Agencia Tributaria.

Afloramiento de patrimonios ‘deslocalizados’

Dentro del ámbito del análisis patrimonial, continuarán las labores de control sobre grandes fortunas impulsado por la Unidad Central de Coordinación del Control de Patrimonios Relevantes de la Oficina Nacional de Investigación del Fraude, pero este año se establece también una línea específica de control a partir de herramientas de ‘big data’ sobre contribuyentes con patrimonios relevantes que ‘deslocalizan’ su residencia, fingiendo que se encuentra en el extranjero cuando la Agencia Tributaria entiende que realmente residen en España.

Dentro del ámbito del análisis patrimonial, continuarán las labores de control sobre grandes fortunas impulsado por la Unidad Central de Coordinación del Control de Patrimonios Relevantes de la Oficina Nacional de Investigación del Fraude, pero este año se establece también una línea específica de control a partir de herramientas de ‘big data’ sobre contribuyentes con patrimonios relevantes que ‘deslocalizan’ su residencia, fingiendo que se encuentra en el extranjero cuando la Agencia Tributaria entiende que realmente residen en España.

A lo largo del pasado año se estableció de manera sistemática el análisis de residencia sobre un amplio colectivo contribuyentes que figuran como no residentes en las bases de datos tributarias. Este análisis ha facilitado la obtención de los indicios necesarios para poder determinar la residencia en nuestro país de algunos de estos patrimonios relevantes, lo que permitirá, a partir de este año 2021, intensificar las actuaciones de control de ciudadanos deslocalizados.

Fiscalidad internacional

En el terreno de la fiscalidad internacional, en el presente año se completará el desarrollo del nuevo sistema automatizado de análisis de riesgos en materia de precios de transferencia, un análisis que se verá también reforzado por la información sobre mecanismos transfronterizos de planificación fiscal potencialmente agresiva (Directiva ‘DAC6’).

En el terreno de la fiscalidad internacional, en el presente año se completará el desarrollo del nuevo sistema automatizado de análisis de riesgos en materia de precios de transferencia, un análisis que se verá también reforzado por la información sobre mecanismos transfronterizos de planificación fiscal potencialmente agresiva (Directiva ‘DAC6’).

A su vez, se mantendrá el papel dinamizador de inspecciones por parte de la Oficina Nacional de Fiscalidad Internacional, la ONFI, y en este 2021 se realizará una campaña específica para verificar el adecuado cumplimiento de las obligaciones de información sobre operaciones vinculadas.

También se mantendrá el foco en la identificación de estructuras y pautas de comportamiento que se beneficien indebidamente de la baja fiscalidad de los paraísos fiscales y regímenes preferenciales, y que puedan ser o sean replicadas o estandarizadas para el uso por parte de una pluralidad de contribuyentes.

Lucha contra la economía sumergida

Dentro de las actuaciones a realizar en el marco de la lucha contra la economía sumergida, y como elemento irrenunciable del control fiscal,  se van a seguir desarrollando las habituales personaciones en locales de negocio de los obligados tributarios para los supuestos en que los indicios de incumplimiento se presenten con una mayor claridad, teniendo en cuenta tanto las reglas legales y reglamentarias vigentes, como su interpretación por los órganos judiciales, y conjugando de una forma equilibrada los derechos de los contribuyentes con las facultades inspectoras.

se van a seguir desarrollando las habituales personaciones en locales de negocio de los obligados tributarios para los supuestos en que los indicios de incumplimiento se presenten con una mayor claridad, teniendo en cuenta tanto las reglas legales y reglamentarias vigentes, como su interpretación por los órganos judiciales, y conjugando de una forma equilibrada los derechos de los contribuyentes con las facultades inspectoras.

De igual forma, seguirá prestándose atención prioritaria al empleo de equipos y programas informáticos que permiten y facilitan la alteración de los registros contables de todo tipo, y se planteará un trabajo conjunto con asociaciones de empresas especializadas en el desarrollo o comercialización de software de gestión, como forma de evitar que se desarrollen, difundan, comercialicen, descarguen o usen en el ámbito empresarial sistemas que permitan la supresión de ventas.

A su vez, y en el contexto de la interlocución permanente con las organizaciones representativas de autónomos y pymes, prevista en el Plan Estratégico de la Agencia, se trabajará en la incorporación de nuevos colectivos con actividad económica (empresarial o profesional) al plan de envío de ‘ratios calculadas de actividad económica’ contrastadas con las ratios que la Agencia considera representativas del sector y segmento económico correspondiente.

Por otra parte, el respaldo jurisprudencial a las actas de la Inspección de Trabajo en las que se califican los servicios prestados por trabajadores pretendidamente autónomos a empresas de diversos sectores, como prestaciones laborales dependientes, permite a la Agencia Tributaria regularizar las diferentes contingencias fiscales en IVA e IRPF derivadas de esta revisión en las calificaciones declaradas.

El comercio electrónico

En relación con el comercio ‘online’, la Agencia intensificará su control, tanto desde la perspectiva de la tributación directa como de la indirecta, realizando una aproximación cooperativa, cuando sea posible, para determinar la forma más adecuada de acceder a la información necesaria de las plataformas de comercio electrónico o, en caso de no ser posible, haciendo valer las obligaciones generales de información legalmente previstas y el régimen sancionador por incumplimiento.

En relación con el comercio ‘online’, la Agencia intensificará su control, tanto desde la perspectiva de la tributación directa como de la indirecta, realizando una aproximación cooperativa, cuando sea posible, para determinar la forma más adecuada de acceder a la información necesaria de las plataformas de comercio electrónico o, en caso de no ser posible, haciendo valer las obligaciones generales de información legalmente previstas y el régimen sancionador por incumplimiento.

Se pretende asegurar la completa identificación fiscal de aquellos obligados tributarios que, aun no estando domiciliados en España, realicen el hecho imponible del IVA por sus ventas a consumidores finales localizados en nuestro país.

En paralelo a la implementación en 2021 de las medidas normativas que derivan del paquete ‘e-commerce’, y para asegurar su adecuada aplicación, el área de Inspección extremará el control sobre las plataformas de comercio electrónico para evitar que este tipo de operaciones puedan eludir el pago de las obligaciones tributarias que les corresponden, en particular, a efectos de la tributación indirecta.

Conjuntamente con ello, el abuso de los envíos postales directos al consumidor con carácter no comercial desde países terceros será objetivo prioritario en colaboración con el área de Aduanas e Impuestos Especiales, quien, paralelamente, fomentará el uso de técnicas de ‘minería de datos’ para complementar el análisis y control tradicional del comercio exterior posterior a la importación al objeto de impedir la elusión de los aranceles y del IVA a la importación.

Y, finalmente, los debates a nivel de Unión Europea sobre el establecimiento de obligaciones de obtención e intercambio de información de las plataformas de comercio electrónico (futura ‘DAC 8’) deben suponer un paso adelante en el aseguramiento de una tributación del comercio electrónico acorde a la legalidad y análoga a la del comercio convencional.

También se seguirán impulsando las labores de captación, sistematización y análisis de la información que se vaya obteniendo sobre criptomonedas, a efectos de facilitar las actuaciones de control de la correcta tributación de las operaciones realizadas y el conocimiento de los fondos utilizados en la adquisición de estas monedas virtuales.

Lucha contra el narcotráfico y el contrabando

En el ámbito de la lucha contra el tráfico de drogas y otros ilícitos, se impulsará la implantación de tecnologías avanzadas basadas en inteligencia artificial, ‘big data’ y minería de datos para reforzar las investigaciones del Servicio de Vigilancia Aduanera de la Agencia Tributaria en materia de análisis patrimonial y blanqueo de capitales.

En el ámbito de la lucha contra el tráfico de drogas y otros ilícitos, se impulsará la implantación de tecnologías avanzadas basadas en inteligencia artificial, ‘big data’ y minería de datos para reforzar las investigaciones del Servicio de Vigilancia Aduanera de la Agencia Tributaria en materia de análisis patrimonial y blanqueo de capitales.

En este punto, resulta prioritaria la zona del Campo de Gibraltar, en la que se desarrollarán actuaciones operativas en coordinación con el resto de autoridades policiales y judiciales, en aplicación del Plan Especial del Campo de Gibraltar. También continuarán las acciones operativas y de vigilancia marítima que se han visto reforzadas por la prohibición legal de las ‘narcolanchas’.

La Oficina de Inteligencia Marítima Central de Vigilancia Aduanera, junto con su estructura regional, desarrollarán nuevas acciones para alcanzar un conocimiento exhaustivo del dominio portuario y actuaciones de colaboración público-privada con las diferentes autoridades para disponer de un mayor control sobre las entradas y salidas de las embarcaciones en los diferentes puertos deportivos.

En materia de tabaco, se impulsarán medidas legales que permitan una mejora del control y vigilancia de la circulación y venta de hoja de tabaco para fines ilícitos y, en el marco de los instrumentos de cooperación que se acuerden con el Reino Unido para su aplicación en Gibraltar, se impulsará potenciar la colaboración con las autoridades gibraltareñas en la lucha contra el contrabando.

A su vez, por parte de Vigilancia Aduanera seguirá teniendo carácter prioritario el apoyo a las actuaciones de lucha contra el fraude fiscal más complejo en todas sus fases, especialmente en el caso de las actuaciones que requieren el empleo de técnicas o facultades de policía judicial en apoyo a la ONIF y al Área de Recaudación.

Fraude en la fase recaudatoria

Junto con prioridades ya habituales en el ámbito del control en fase recaudatoria, como la vigilancia patrimonial de los deudores condenados por delito, o la asunción de medidas cautelares para evitar vaciamientos patrimoniales, en el presente año las labores de investigación que dan lugar a derivaciones de responsabilidad a terceros se verán reforzadas con un control especial de las titularidades ‘de conveniencia’ de los terminales punto de venta; es decir, de aquellos supuestos en que los TPV se colocan bajo la titularidad de una persona distinta del deudor, ocultándole para evitar las actuaciones de embargo.

Por otra parte, continuarán este año los trabajos de implementación del denominado ‘NRC online’, un nuevo sistema de registro y seguimiento de los ingresos gestionados a través de entidades colaboradoras que desembocará en un conocimiento de esta información de forma inmediata, facilitando las labores de seguimiento y control de las deudas.

Impulso en la asistencia: predecir errores en la Renta

En la línea marcada por el Plan Estratégico de la Agencia de introducir mejoras en el cumplimiento tributario a través de la asistencia y la prevención, el Plan Anual de Control introduce una novedad de relevancia en el ámbito del IRPF que, previsiblemente, se podrá poner ya en marcha en la próxima Campaña de Renta: la creación de una herramienta para predecir errores en la declaración y advertir de ellos al contribuyente.

Haciendo uso de técnicas de aprendizaje automático a partir de regularizaciones de años anteriores, la nueva herramienta hará una selección de contribuyentes que pueden cometer equivocaciones en determinadas casillas del apartado de rendimientos del trabajo (en el futuro se podría ampliar el alcance a otros apartados de la declaración) para avisarles de ese eventual error si deciden modificar el borrador que les ofrece la Agencia y evitar así una posible regularización posterior.

En la campaña de Renta se incluirán, paralelamente, mejoras en el programa de cartera de valores y en las amortizaciones de inmuebles, al tiempo que se facilitará a pequeños empresarios y profesionales el traslado automático de los libros registro de IRPF a la declaración.

También en el ámbito de la asistencia, las directrices del Plan de Control prevén la puesta en funcionamiento efectivo de las Administraciones de asistencia Digital Integral, las ADI. Tras una prueba piloto desarrollada en el cuarto trimestre del pasado año, se consolida así la puesta en marcha de estas plataformas dirigidas a prestar servicios de información y asistencia por medios electrónicos mediante la utilización de distintos canales de comunicación virtuales.

De igual forma, se extenderá el alcance del borrador de IVA a más colectivos, se reforzarán los asistentes de IVA en funcionamiento y se crearán nuevas herramientas de asistencia censal, al tiempo que, en el ámbito de Recaudación, se impulsará un sistema telemático de asistencia en el pago al contribuyente.

A su vez, para mejorar, simplificar y modernizar la información y comunicación con los contribuyentes se está trabajando en modificar la estructura de la página web de la Agencia Tributaria, de tal forma que, con un enfoque dirigido al usuario, se integrará la información del Portal de Internet y la tramitación de la Sede Electrónica de la Agencia.

FUENTE. AEAT: Directrices Plan de Control Tributario 2021

Para cualquier duda o aclaración, póngase en contacto con JORGE CORTES, ABOGADO, 690 95 11 68.