Ya hemos venido hablando sobre la Plusvalía Municipal recientemente en diferentes post:

El Tribunal Constitucional tumba la plusvalía municipal (jorgecortesabogado.es)

ASÍ QUEDA LA PLUSVALÍA MUNICIPAL (jorgecortesabogado.es)

Pues bien, actualmente, los jueces empiezan a “tirar” ya del fallo del TC para anular plusvalías incluso con ganancias.

- Juzgado de lo contencioso administrativo de Madrid ha aplicado la sentencia del Tribunal Constitucional 182/2021, de 26 de octubre, BOE.es – Sentencia 182/2021, de 26 de octubre de 2021. Cuestión de inconstitucionalidad 4433-2020, que declaraba como inconstitucionales y plenamente nulos los artículos que fijaban el método de cálculo objetivo de la base imponible del Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana.

En particular, la pionera sentencia del juzgado de lo Contencioso-administrativo número 11 de Madrid 350/2021, de 10 de noviembre de 2021, ha venido a aplicar la referida STC .

En particular, la pionera sentencia del juzgado de lo Contencioso-administrativo número 11 de Madrid 350/2021, de 10 de noviembre de 2021, ha venido a aplicar la referida STC .

Debemos recordar que la sentencia entiende por situaciones consolidadas y no recurribles aquellas que, a fecha de dictamen de la sentencia, no se encontrasen en un procedimiento de recurso o reclamación abierto.

CUARTO.- Recientemente el Pleno del Tribunal Constitucional, ha dictado SENTENCIA de 26 de octubre de 2021, en la cuestión de inconstitucionalidad núm. 4433- 2020, promovida por la Sala de lo Contencioso-Administrativo del Tribunal Superior de Justicia de Andalucía, Ceuta y Melilla -sede en Málaga-, respecto de los arts. 107.1, 107.2.a) y 107.4 del Real Decreto Legislativo 2/2004, de 5 de marzo, por el que se aprueba el texto refundido de la Ley Reguladora de las Haciendas Locales, por posible vulneración del art. 31.1 CE, siendo el fallo de la referida SENTENCIA del siguiente tenor literal: (…)

Respecto al alcance y efectos de la declaración de inconstitucionalidad y nulidad en el punto 6 de los Fundamentos Juicios de la referida sentencia se señala expresamente:

«6.- Sobre la presente declaración de inconstitucionalidad y nulidad de los arts. 107.1, Segundo párrafo, 107.2.a) y 107.4 TRLHL cabe realizar las siguientes precisiones:

A) Por un lado, la declaración de inconstitucionalidad y nulidad de los arts. 107.1, segundo párrafo, 107.2.a) y 107.4 TRLHL supone su expulsión del ordenamiento jurídico, dejando un vacío normativo sobre la determinación de la base imponible que impide la liquidación, comprobación, recaudación y revisión de este tributo local y, por tanto, su exigibilidad. Debe ser ahora el legislador (y no este Tribunal) el que, en el ejercicio de su libertad de configuración normativa, lleve a cabo las modificaciones o adaptaciones pertinentes en el régimen legal del impuesto para adecuarlo a las exigencias del art. 31.1 CE puestas de manifiesto en todos los pronunciamientos constitucionales sobre los preceptos legales ahora anulados, dado que a fecha de hoy han trascurrido más de cuatro años desde la publicación de la STC 59/2017 (BOE núm. 142, de 15 de junio). Como ya se recordó en la STC 126/2019, al tratarse de un impuesto local, corresponde al legislador estatal integrar el principio de reserva de ley en materia tributaria (arts. 31.3 y 133.1 y 2 CE) como medio de preservar tanto la unidad del ordenamiento como una básica igualdad de posición de los contribuyentes en todo el territorio nacional [STC 233/1999, de 16 de diciembre, FJ 10 c)} y el principio de autonomía local (arts. 137 y 140 CE), garantizando con ello adicionalmente la suficiencia financiera de las entidades locales exigida por el art. 142 CE.

B) Por otro lado, no pueden considerarse situaciones susceptibles de ser revisadas con fundamento en la presente sentencia aquellas obligaciones tributarias devengadas por este impuesto que, a la fecha de dictarse la misma, hayan sido decididas definitivamente mediante sentencia con fuerza de cosa juzgada o mediante resolución administrativa firme. A estos exclusivos efectos, tendrán también la consideración de situaciones consolidadas (i) las liquidaciones provisionales o definitivas que no hayan sido impugnadas a la fecha de dictarse esta sentencia y (ii) las autoliquidaciones cuya rectificación no haya sido solicitada ex art. 120.3 LGT a dicha fecha».

El artículo 38 de la Ley Orgánica del Tribunal Constitucional (LOTC) desarrolla el artículo 164.1CE cuando declara que las sentencias recaídas en procedimientos de inconstitucionalidad vinculan a todos los Poderes públicos y producen efectos generales desde la fecha de su publicación en el Boletín Oficial del Estado. La publicación es constitutiva, ya que determina la eliminación del sistema de fuentes de la Ley inconstitucional con una eficacia irresistible y fuerza «erga omnes», pero no hay que olvidar que la causa de tal eliminación es una declaración fehaciente de la existencia de un vicio en el momento mismo de la formación de la Ley inconstitucional.

Por todo ello la publicación de las sentencias tiene, indudablemente, efectos para el futuro en el sentido de que todos los Poderes Públicos y, en especial, los jueces y Tribunales quedan vinculados, desde la fecha de publicación de la sentencia, a resolver cualquier proceso futuro sin aplicar o ejecutar una Ley que se ha declarado inconstitucional.

Si bien la sentencia del Tribunal Constitucional de 26 de octubre de 2021 – cuestión de inconstitucionalidad núm. 4433-2020 -, no ha sido aún publicada en el BOE, esta ha sido publicada en la sede electrónica del Tribunal Constitucional, y la misma ha provocado -antes de su publicación en el BOE- incluso el dictado del Real Decreto-ley 26/2021, de 8 de noviembre, por el que se adopta el texto refundido de la Ley Reguladora de las Haciendas Locales, aprobado por el Real Decreto Legislativo 2/2004 de 5 de marzo, a la reciente jurisprudencia del Tribunal Constitucional respecto del Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana, publicado en el BOE de 9 de noviembre de 2021, con entrada en vigor al día siguiente de la publicación en el BOE.

Pero la causa que provoca la declaración de nulidad determina que exista también lo que se denomina eficacia «ex tunc» de la sentencia. Mediante este término se trata de explicar, con variadas construcciones dogmáticas, la obligación ineludible que, también, y a partir de la fecha de publicación de la sentencia, recae sobre los Jueces y Tribunales en el sentido de resolver todos los juicios pendientes en los que puedan tener conocimiento de la Ley inconstitucional considerando que la misma ha carecido de eficacia jurídica en forma originaria desde el mismo momento de su formación o entrada en vigor hasta la fecha de la sentencia del Tribunal Constitucional o, dicho en otros términos, juzgando «tamquam non esset»; es decir, como si la Ley no hubiese existido nunca, con el matiz o ligado de aquellos casos en los que las normas procesales que sean de aplicación impidan discutir una aplicación de la Ley inconstitucional que ya no pueda ser revisada.

La decisión de inconstitucionalidad tiene, por ello, indudables efectos retrospectivos o para el pasado, en cuanto invalida la Ley anulada desde su mismo origen. La sentencia de inconstitucionalidad debe recibir aplicación incluso para actos y situaciones jurídicas ANTERIORES en el tiempo a la publicación de la sentencia constitucional, siempre que existan impugnaciones en los que los que se discuta sobre ellos y la resolución o sentencia deba aplicarse conforme a las normas procesales ordinarias que rigen dichos procesos, con los límites que explicita el artículo 40.1 de la LOTC). Y todo ello porque un acto administrativo dictado al amparo de una Ley inconstitucional no habría tenido cobertura en ningún momento, porque la que presuntamente le proporcionaba la Ley anulada era una cobertura aparente, y no una cobertura real. En tal sentido, el Tribunal Constitucional ha precisado como efecto «pro futuro» y «ex nunc» de una declaración de nulidad únicamente el de la intangibilidad de las situaciones jurídicas consolidadas (artículo 9.3 CE), entendiendo por tales las decididas con fuerza de cosa juzgada y las situaciones administrativas firmes (STC 54/2002 , de 27 de febrero , FDTO JCO. 9 ), en el sentido que acabamos de indicar (FD Cuarto).

En atención a los razonamientos expuestos, y dado que en el supuesto analizado concurren las circunstancias prevista en el punto 6 del Fundamento Jurídico de la STC de 26 de octubre de 2021 en la cuestión de inconstitucionalidad núm. 4433-2020, procede estimar íntegramente el recurso interpuesto.

(…)

FALLO: (…) PRIMER.- DECLARAR QUE LA ACTUACIÓN ADMINISTRATIVA RECURRIDA ES DISCONFORME A DERECHO, POR LO QUE DEBEMOS ANULARLO Y LO ANULAMOS, DEBIENDO PROCEDER A LA DEVOLUCION DE LA CANTIDADES EN SU CASO INGRESADAS.

2) Tras la sentencia pionera de ese juzgado madrileño, ahora uno gallego señala que las liquidaciones del IIVNTU recurridas en plazo y anteriores al 10 de noviembre de 2021 deben ser nulas de pleno derecho.

El Juzgado de lo Contencioso-Administrativo número 1 de Pontevedra ha emitido la PRIMERA SENTENCIA de Galicia. Ver Aquí: SENTENCIA ESTIMATORIA PONTEVEDRA.

En ella se aplica el nuevo criterio del Tribunal Constitucional respecto al impuesto de plusvalía. En la resolución, contra la que no cabe presentar recurso:

«El hecho imponible se produjo en el año 2013. En consecuencia, el impuesto se devengó en fecha anterior a la de entrada en vigor del referido Real Decreto-ley 26/2021, de 8 de noviembre. Esta última norma carece de efectos retroactivos. Sólo se le puede aplicar a las transmisiones de inmuebles realizadas a partir del 10 de noviembre de 2021.

Los efectos de la citada sentencia del Tribunal Constitucional 182/2021, de 26 de octubre, son claros e indubitados: Todas las liquidaciones del tributo, por devengos anteriores al 10 de noviembre de 2021, impugnadas en plazo, deben declararse nulas de pleno derecho. Y ello con independencia y al margen de que entre las dos transmisiones del inmueble se haya producido un aumento o una disminución de su valor. Porque, tal y como ha concluido el TC en esta última sentencia, el sistema de determinación de la base imponible del tributo regulado en el TRLHL era en todo caso incorrecto, e inconstitucional ‘ab origine’

Asimismo, en lo que respecta a resoluciones de los Ayuntamientos, muchos municipios están dictando resoluciones estimatorias en relación con la plusvalía municipal en base a la sentencia del TC de 26 de octubre de 2021. Casos hay muchos y habrá más, sin duda.

Ayuntamiento de Catarroja (Valencia), con acertado criterio jurídico, emite resolución en relación con una transmisión efectuada en febrero de este mismo año (que había sido declarada en su momento, pero pendiente de ser liquidada) en la que declara la «no sujeción al Impuesto sobre el incremento del Valor de los Terrenos de Naturaleza Urbana al no haberse resuelto el expediente, ni emitido liquidación«, por lo que «se debe estimar la solicitud de no sujeción al haberse declarado inconstitucionales los artículos que establecen la fórmula para el cálculo del impuesto».

Recomendación: Tras estar en una Ponencia de Inspectores de Ayuntamientos (liquidadores de plusvalía), se insta por conveniencia jurídica y procesal a presentar escrito indicando los hechos favorables que realmente afectan a cada situación y contribuyente, y ello tras el usual retraso desde la presentación del recurso pendiente de resolución; o sin mediar recurso desde que se presentó la documentación.

Asimismo, es conveniente, en los casos de recursos sobre liquidaciones giradas por los Ayuntamientos, solicitar la suspensión automática del pago de la plusvalía hasta que se resuelva el recurso para no entrar en apremio (vía ejecutiva), aunque algunos Ayuntamientos han decidido paralizar la acción de cobro.

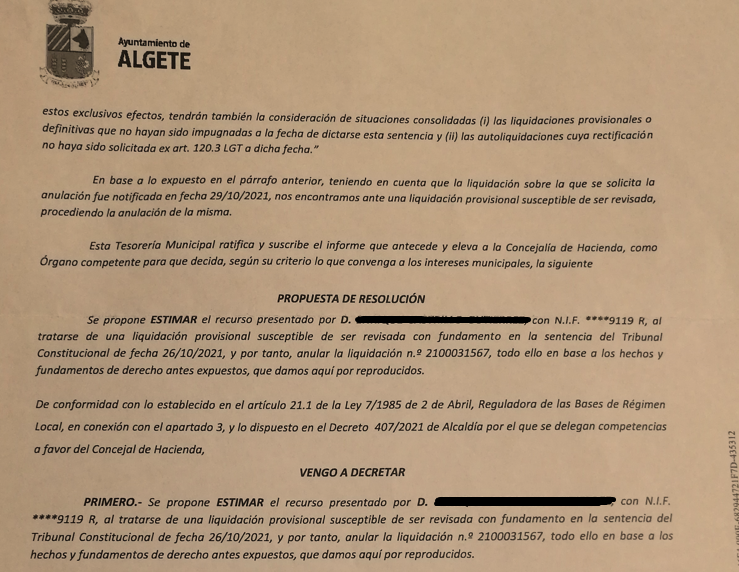

NOVEDAD ENERO 2022: Ha llegado al despacho recientemente una Resolución del Ayuntamiento de Algete (Madrid), cuya captura dejo plasmada, en la que se desprende que dicho Ayuntamiento anula una plusvalía municipal por ser improcedente al notificarse el 29 de octubre, tres días después de la fecha de la Sentencia del TC.

Para cualquier duda o consulta, póngase en contacto con JORGE CORTÉS, ABOGADO: 690 95 11 68.